LE RAPPORT ANNUEL 2021 DE

L’OBSERVATOIRE DE LA SÉCURITÉ DES MOYENS DE PAIEMENT (OSMP) VIENT DE PARAÎTRE.

La fraude diminue dans les statistiques. Alors qu’en parallèle, elle coûte de plus en plus cher aux consommateurs.

Communiqué de Presse de l’Indecosa-CGT

Comment s’explique le paradoxe moins de fraude, plus de victimes ?

La fraude diminue mais elle est de plus en plus supportée par le consommateur. La raison : la fréquente mauvaise foi des banques dans l’application de l’article L133-18 et L133-19 du code monétaire et financier qui prévoit que sur la fraude, le consommateur (sans assurance spécifique) devrait assumer au maximum un préjudice de 50 € et se voir rembourser sans délai une opération contestée, mais celui-ci se voit de plus en plus souvent accusé par la banque de « négligence grave » ce qui entraîne un refus de prise en charge.

L’exception de la « négligence grave » existe bien dans cet article du CMF mais c’est à la banque d’en apporter la preuve et ce n’est quasiment jamais le cas. Au contraire, très souvent la banque tente d’inverser la charge de la preuve et c’est au consommateur qu’est renvoyée la tâche impossible de démontrer qu’il n’a rien fait.

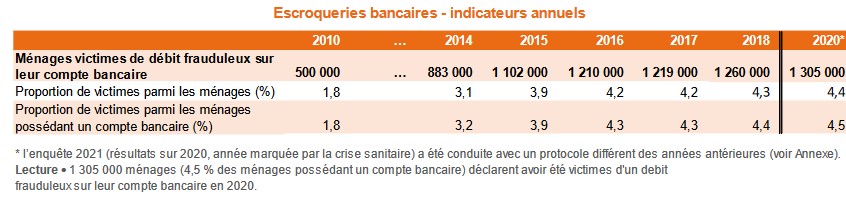

1 305 000 ménages victimes en 2020, 500 000 en 2010 : c’est une progression de 161 % en 10 ans et les montants peuvent atteindre plusieurs dizaines de milliers d’€ lors du siphonage des comptes par des virements ou prélèvements en ligne souvent à destination d’autres pays de l’EEE via le système SEPA (espace unique de paiement en euros).

Si le nouveau système « d’authentification forte » semble, au moins provisoirement, générer une petite baisse de l’importante fraude sur les paiements par carte (34 % de la fraude totale) le niveau de fraude sur le chèque est encore plus élevé (37 % de la fraude totale) alors que son usage diminue. L’une de ses sources étant le vol de formules dans le circuit postal, mode d’envoi largement utilisé pendant la pandémie mais que par facilité de nombreuses banques continuent à privilégier.

Notre crainte étant que la fraude serve de prétexte à la remise en cause de ce mode de paiement gratuit qui garde son utilité pour de nombreux consommateurs. L’autre facteur d’inquiétude est la difficulté croissante à résoudre les litiges de fraude bancaire par la voie amiable, les médiateurs de la consommation du secteur bancaire eux-mêmes retiennent aussi le prétexte de « négligence grave « , sont avares d’avis favorables et semblent éluder la possibilité d’avis en équité prévue par les textes. Le problème de l’indépendance des médiateurs reste entier.

Un exemple statistique tiré du rapport annuel 2021 de la

médiatrice de la FBF (fédération bancaire française)

Il existe encore une trentaine de médiateurs de la consommation dans le secteur de la banque mais la médiatrice de la FBF est celle qui traite le plus grand nombre de dossiers, elle est depuis peu adhérente du « club des médiateurs des services au public ». Ce club a sa propre charte, forme ses membres et concerte avec les organisations de consommateurs dont INDECOSA-CGT.

Les résultats ne sont pourtant pas à la hauteur des attentes des consommateurs

3 027 dossiers recevables, 753 réglés amiablement avant l’émission d’un avis de la médiatrice (nous ignorons dans quelles conditions pour les consommateurs). 2 274 avis rendus :

- 255 avis favorables aux consommateurs.

- 679 avis partiellement favorables aux consommateurs.

- 1 340 avis défavorables aux consommateurs.

C’est bien peu, même s’il semble que les banques appliquent les avis favorables rendus alors que ne sont que des avis… De plus, une large part des avis partiellement favorables paraît sujette à critique et la ligne semble être là surtout pour « embellir » le rapport annuel.

En effet, il ne s’agit parfois que de la demande d’un « geste commercial » ou d’un partage de responsabilité, donc du préjudice, s’il apparaît aussi une « négligence » de la banque. Mais dans ce cas quid de « l’équité » entre un professionnel informé et un consommateur profane ?

Les litiges « moyens de paiement » qui regroupent fraudes et escroqueries représentaient 55 % des saisines de la médiatrice de la FBF en 2020 et 66 % en2021.

Que fait le régulateur pour enrayer cette ponction de 1,24 milliards d’€ de la poche des consommateurs ?

Les banques sont censées déclarer à l’ACPR (Autorité de contrôle prudentiel et de résolution) les opérations contestées dans le cadre de l’article L 133-18 et L133-19du CMF et non remboursées. Cette autorité placée sous la tutelle du Gouverneur de la BDF (issu du groupe BNP-Paribas) n’est pas sensée gérer des litiges individuels mais la multitude de dossiers individuels devenant un vrai problème collectif susceptible d’obérer la confiance dans le système bancaire, il semble que l’ACPR travaille sur le sujet.

Bernard FILLIAT – INDECOSA-CGT

Représentant des consommateurs à l’OSMP-BDF

Montreuil, le 20 juillet 2022